De Europese Informatieverordening (SFDR) komt er aan! - Wat moeten financiële marktpartijen doen?

In 2018 heeft de Europese Commissie het EU Actieplan voor Duurzame Financiering gepubliceerd. Hiermee wil de Europese Commissie een transitie naar een circulaire economie bevorderen. Het EU Actieplan bestaat uit nieuwe wetten en heeft gevolgen voor bestaande wetten. Als eerste treedt op 10 maart 2021 de Sustainable Finance Disclosure Regulation (SFDR) in werking. Deze Europese informatieverordening is van toepassing op financiële marktpartijen waaronder pensioenfondsen, vermogensbeheerders, banken, verzekeraars en financieel adviseurs. De SFDR is ook van toepassing op marktpartijen die geen duurzame financiële producten aanbieden. Ondanks dat onderdelen van de SFDR zoals technische standaarden nog niet definitief bekend zijn, weerhoudt dat de Europese Commissie er niet van vast te houden aan de ingangsdatum van 10 maart 2021. Dit betekent dat er voor de implementatie van de SFDR weinig tijd is.

Dit artikel geeft antwoord op de volgende vragen:

• Wat zijn de belangrijkste SFDR-verplichtingen en wat betekent dat voor financiële marktpartijen?

• Welke acties moeten worden ondernomen en wanneer?

Wat zijn de belangrijkste SFDR-verplichtingen en wat betekent dat voor financiële marktpartijen?

Op grond van de SFDR moeten financiële marktpartijen op entiteitsniveau aangeven hoe zij met duurzaamheidsrisico’s omgaan en wat de gevolgen hiervan zijn. Daarnaast bevat de verordening transparantievereisten op productniveau. De verordening maakt hierbij onderscheid tussen financiële producten die ecologische of sociale kenmerken promoten en producten met duurzame beleggingen als doel waarvoor een zwaarder regime geldt. Een derde categorie zijn financiële producten die niet als duurzaam worden gepromoot.

Financiële marktpartijen moeten volgens de SFDR transparant zijn over:

1. Integratie van duurzaamheidsrisico’s (artikel 3)

In het beleggingsbeleid moet worden vastgelegd hoe duurzaamheidsrisico’s worden geïntegreerd in beleggingsbeslissingen of – bij financieel adviseurs - beleggingsadvies. Dit heeft betrekking op alle investeringen dus niet alleen op aandelen zoals reeds geldt op grond van de Aandeelhoudersrichtlijn.

Dit betekent dat een instelling moet gaan nadenken over diens ambitie, welke rol de duurzaamheidsrisico’s daarbij spelen, over een methode om de duurzaamheidsrisico’s te meten en monitoren en haar beleid. Daarna zal een instelling het geheel moeten integreren in de bedrijfsvoering.

2. Ongunstige effecten van beleggingsbeslissingen (artikel 4)

Financiële marktpartijen moeten in een verklaring over het ‘due diligence’ beleid op hun website beschrijven of en hoe zij de ‘belangrijkste ongunstigste effecten van beleggingsbeslissingen’ in aanmerking nemen. Als marktpartijen hier niet voor kiezen, dan moeten zij met duidelijke redenen omschrijven waarom dit niet gebeurt (‘comply or explain’). Deze gedragslijn zal door het bestuur van de desbetreffende marktpartij moeten worden goedgekeurd.

Dit betekent dat een instelling de belangrijkste ongunstige effecten moet gaan prioriteren, meten, actie gaan ondernemen op basis van deze metingen. Hierbij kan worden gedacht aan het stemmen op aandeelhoudersvergaderingen, engagement, het onder of overwegen of zelfs het uitsluiten van beleggingen.

De SFDR heeft voor hiervoor technische standaarden voorgeschreven die nog niet definitief zijn. Volgens de concept technische standaarden moet jaarlijks op entiteitsniveau worden gerapporteerd over 32 verplichte indicatoren van ongunstige effecten en minimaal 2 van 18 vrijwillige indicatoren. DUFAS heeft hierover bij de Europese toezichthouders gepleit voor het gebruik van minder en alleen relevante indicatoren en heeft aangegeven dat er onvoldoende data over indicatoren beschikbaar zijn. Financiële marktpartijen met minder dan 500 werknemers kunnen ervoor kiezen deze bepaling niet te volgen. De Pensioenfederatie heeft inmiddels aangekondigd zich hard te maken voor een ‘opt-out’ voor financiële marktpartijen met minder dan 500 werknemers[1].

3. Beloningsbeleid (artikel 5)

Om buitensporige duurzaamheidsrisico’s te voorkomen, moeten deze risico’s in het beloningsbeleid worden meegenomen.

Dit betekent dat de beloning van het personeel mede wordt gebaseerd op prestaties op het gebied van duurzaamheid. Daarbij zal het ambitieniveau van de desbetreffende marktpartij op het gebied van duurzaamheid moeten worden meegenomen. Het aangepaste beleid zal vervolgens moeten worden gepubliceerd op de website.

4. Integratie duurzaamheidsrisico’s in precontractuele informatie over financiële producten (artikel 6 en 7)

Marktpartijen moeten in hun precontractuele informatie beschrijven op welke manier bij beleggingsbeslissingen rekening wordt gehouden met duurzaamheidsrisico’s en welke impact dit heeft op het verwachte rendement (artikel 6). Het gaat hier bijvoorbeeld om prospectussen en brochures. De wijze waarop deze informatie moet worden verschaft verschilt per sector omdat moet worden aangesloten op bestaande sectorale wetgeving.

Tevens moet uiterlijk eind 2022 worden aangegeven op welke manier rekening wordt gehouden met de duurzaamheidsrisco’s die zijn gerelateerd aan financiële producten (artikel 7). Indien dit niet wordt gedaan, moet worden aangeven waarom dit niet wordt gedaan (‘comply or explain’). De achterliggende gedachte achter deze bepalingen is dat een belegger vooraf informatie tot zich kan nemen over hoe er wordt omgegaan met duurzaamheidsrisico’s om vervolgens zijn keuze daarop te baseren.

5. Duurzame financiële producten in precontractuele informatie (artikel 8 en 9)

Indien een financieel product ecologische of sociale kenmerken promoot (‘artikel 8 of lichtgroene producten’) of een duurzaam doel nastreeft (‘artikel 9 of groene producten’), moeten nadere regels over duurzaamheid worden nageleefd.

Dit betekent dat producten die momenteel in precontractuele documentatie (prospectussen en promotiemateriaal) als duurzaam worden aangeboden moeten worden geanalyseerd of deze zich volgens de richtlijnen van de SFDR ook als zodanig kwalificeren. Zo niet, dan moet deze documentatie worden aangepast.

6. Promoten van ecologische of sociale kenmerken en van duurzame beleggingen op websites en in periodieke verslagen (artikel 10 en 11)

Een beschrijving van de ecologische of sociale kenmerken of van de duurzaamheidsdoelstelling moet op de website worden gepubliceerd. Ook moeten methoden en bronnen van het beoordelen, meten en monitoren van de ecologische of sociale kenmerken of van de doelstelling op de website worden beschreven (artikel 10). In periodieke verslagen moet worden beschreven de mate waarin aan de ecologische of sociale kenmerken is voldaan of het duurzaamheidsdoel is bereikt (artikel 11).

Welke acties moeten worden ondernomen en wanneer?

De SFDR treedt op 10 maart 2021 in werking en vanaf dat moment moeten financiële marktpartijen voldoen aan de nieuwe regels. Wat de implementatie van de SFDR gecompliceerd maakt, is dat de onderliggende regelgeving (level 2) nog niet definitief is. Hierdoor hebben marktpartijen met minder dan 500 werknemers bij de implementatie de keuze uit 2 opties:

- Implementatie op basis van SFDR level 1 zonder rekening te houden met de concept technische standaarden. De instelling dient dan zelf een invulling te geven aan de principes die in de level 1 worden genoemd.

- Uitgebreide implementatie door vooruit te lopen op de definitieve level 2 technische standaarden Hierbij wordt de concept invulling van level 2 gevolgd en dient rekening te worden gehouden met toekomstige wijzigingen.

Voor marktpartijen met meer dan 500 werknemers is de uitgebreide implementatie van toepassing.

De AFM adviseert in haar sectorbrief van 16 december 2020 partijen die pensioenregelingen in de tweede pijler aanbieden uit te gaan van de concept technische standaarden. Wij kunnen ons voorstellen dat dit advies ook door andere partijen ter harte wordt genomen. Binnen de onzekerheid van wetgeving die nog in concept is, adviseren wij de implementatie van de SFDR projectmatig in te richten waarbij een aantal stappen in de eerste fase van het project essentieel is:

- Scopebepaling: welke activiteiten en welke producten vallen onder de verordening? Deze analyse blijkt in de praktijk vaak een lastige en vergt veel tijd.

- Categorisering producten: welke financiële producten promoten ecologische of sociale kenmerken en welke producten hebben duurzame beleggingen als doel?

- ‘Comply or explain’: welke bepalingen zijn van toepassingen welke niet en waarom niet?

In de implementatiefase worden de deliverables uitgewerkt waaronder beleidsdocumenten, precontractuele documentatie, procesbeschrijvingen, ICT-wijzigingen en trainingen aan medewerkers.

Tot slot

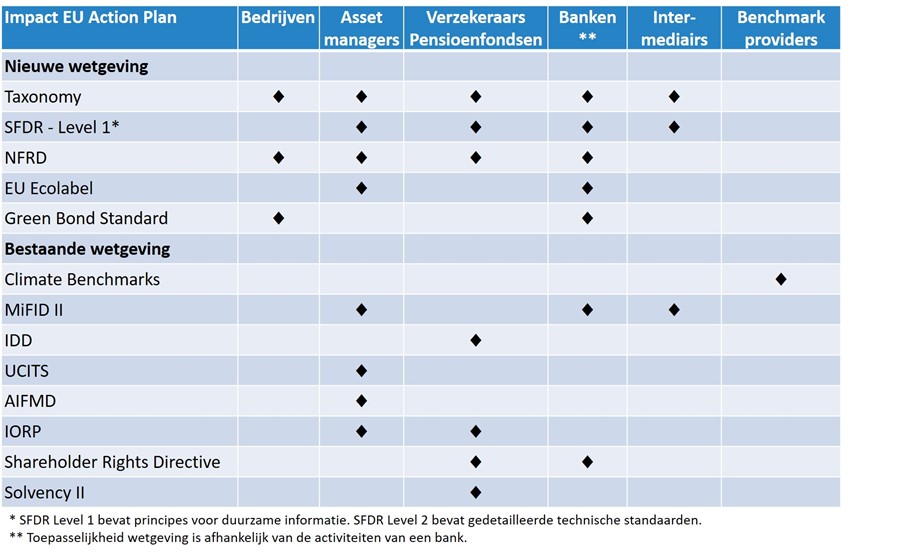

Gezien de raakvlakken met andere onderdelen van het EU Actieplan wordt aanbevolen bij de implementatie van de SFDR hier al rekening mee te houden. Dit geldt met name voor de taxonomieverordening. De ontwikkelingen in de taxonomieverordening zijn namelijk van invloed op de implementatie van de SFDR. Daarnaast zal bestaande wetgeving gaan veranderen door het EU Actieplan. In onderstaande tabel wordt de impact van het EU Actieplan op nieuwe en bestaande wetgeving en op marktpartijen weergegeven.

Met onze dienst ESG-transformatie helpt 4ESG Consulting uw organisatie met het voldoen aan duurzaamheidswetgeving waaronder de SFDR. Heeft u interesse of vragen en opmerkingen naar aanleiding van dit artikel, neem dan contact met ons op.

- Miranda Haak, 06 5124 7217, miranda.haak@4esgconsulting.nl

[1] Webinar ‘Sustainable Finance Disclosure Regulation’, Pensioenfederatie, 11 december 2020.